6 Tipps für ein besseres Forderungsmanagement

Sie möchten Zahlungsausfälle verhindern und offene Forderungen schnell eintreiben? Erfahren Sie mithilfe unserer 6 Tipps, wie Sie Ihr Forderungsmanagement effektiver gestalten können.

Zum ArtikelRechnungen werden oft verspätet bezahlt. Trotzdem sollten Sie aktiv werden, wenn eine Forderung nicht fristgerecht eingeht. Mit einem Mahnschreiben können Sie säumige Zahler in Verzug setzen.

Der Umgang mit offenen Forderungen ist entscheidend für Ihren Geschäftserfolg. Ein wichtiger Teil des Forderungsmanagements ist das Mahnwesen. Richtig zu mahnen, hat immer etwas mit Know-how und einer guten Organisation im Unternehmen zu tun. Dafür ist eine Voraussetzung, dass Sie Ihre offenen Rechnungen und Zahlungseingänge genau im Blick behalten. Nur so können Sie rechtzeitig reagieren und weitere Schritte einleiten, wenn eine Zahlung nicht fristgerecht bezahlt wird.

Damit Sie Ihr Mahnwesen optimieren können, beantworten wir Ihnen hier entscheidende Fragen rund um das Thema Mahnungen schreiben: Von den notwendigen Angaben im Mahnschreiben, über die Mahnfristen und Mahnintervalle, bis hin zu den Mahngebühren. Unsere Mahnschreiben Muster können Sie zusätzlich als Vorlage für Ihre Mahnungen verwenden und kostenlos herunterladen.

Ein Kunde oder Geschäftspartner hat eine Rechnung nicht innerhalb der vertraglich gesetzten Frist bezahlt? Nun ist es an Ihnen, weitere Schritte einzuleiten. Möglicherweise fragen Sie sich, ob Sie eine Mahnung schreiben oder zuerst eine Zahlungserinnerung versenden sollten. Grundsätzlich gibt es keinen Unterschied zwischen einer Zahlungserinnerung und einer Mahnung. Ein Schreiben welches zur Zahlung auffordert ist als Mahnung anzusehen und setzt den Schuldner in Verzug. Eine Zahlungserinnerung ist lediglich die freundlichere Variante – immerhin besteht die Möglichkeit, dass Ihr Kunde die Rechnung schlicht übersehen oder vergessen hat.

Beachten Sie auch, dass Ihr Kunde möglicherweise pünktlich gezahlt hat, die offenen Posten aber noch nicht auf Ihrem Geschäftskonto verbucht sind. Wenn Sie eine gute Beziehung zu Ihrem Kunden pflegen und bereits eine langjährige Zusammenarbeit besteht, kann das Versenden eines Schreibens mit dem Titel "Zahlungserinnerung" ein guter Schritt sein. Damit Sie Ihre Mahnschreiben richtig verfassen, sollten Sie daher folgende Vorgaben und Tipps beachten.

Wenn Sie feststellen, dass die Bezahlung einer Rechnung überfällig ist und Ihr Kunde die vereinbarte Zahlungsfrist überschritten hat, können Sie jederzeit - am besten zeitnah - eine Mahnung schreiben und verschicken. So können Sie Ihren Kunden nachweislich auf die offene Rechnung aufmerksam machen oder auch in Verzug setzen (geregelt im Bürgerlichen Gesetzbuch in § 2801 und § 2862).

Ein Mahnschreiben unterscheidet sich nur geringfügig von der Form einer Rechnung. Sie können sich also an den Pflichtangaben für Rechnungen orientieren. Wichtig ist, dass inhaltlich ersichtlich ist, dass es sich um eine Mahnung handelt. Zudem sollten Sie einen Bezug zu der offenen Rechnung mittels Rechnungsnummer herstellen und ein neues Zahlungsziel nennen. Solche Angaben sind vor allem nützlich, damit Ihr Schuldner alle wichtigen Informationen in einem Mahnschreiben zur Hand hat.

Die folgenden Mahnschreiben Muster können Sie als Anregung oder Vorlage verwenden, indem Sie nur die variablen Angaben und Daten austauschen oder eigene Formulierungen ergänzen.

Mahnschreiben richtig verfassen: Wenn Sie eine Mahnung mit Aussicht auf Erfolg formulieren möchten, halten Sie sich an folgende Angaben für Ihr Mahnschreiben:

Wichtig: Eine neue Zahlungsfrist (ca. 8 bis 10 Tage) bzw. ein fixes Datum

Ist Ihnen die offene Forderung bekannt? Prüfen Sie alle Angaben im Mahnschreiben sorgfältig und gleichen Sie diese genau mit der vorab erhaltenen Rechnung ab.

Stimmen die Angaben nicht überein? Wenn Sie Zweifel an der Mahnung haben, können Sie beim Gläubiger oder dem vertretenden Inkassounternehmen nachfragen. Zudem sollten Sie schriftlich Widerspruch einlegen, wenn die Mahnung fehlerhaft oder unberechtigt ist.

Ist das Inkassounternehmen seriös? Prüfen Sie zunächst selbst, ob das Unternehmen berechtigt ist, Inkasso durchzuführen und offiziell gelistet ist auf: www.rechtsdienstleistungsregister.de sowie www.inkasso.de/mitgliederliste

Wenn Sie eine Zahlungsaufforderung versendet haben und Ihr Schuldner weder darauf antwortet noch zahlt, haben Sie die Möglichkeit weitere Mahnungen zu verschicken. In der Regel sind eine zweite oder auch eine dritte Mahnung üblich. Gesetzlich erforderlich ist dies allerdings nicht. Grundsätzlich sollten Sie sich fragen: Möchten Sie über die in der ersten Mahnung festgelegte Frist hinaus auf Ihr Geld warten? Die Wartezeit kann sich negativ auf Ihre Liquidität auswirken und die Erfolgschancen verringern. In der Regel empfehlen wir daher maximal zwei Mahnungen.

Wenn Sie mehrere Mahnungen versenden, sollten Sie immer kürzere Zahlungsfristen ansetzen. Wenn die Bezahlung weiterhin ausbleibt, können Sie im nächsten Schritt ein Inkassounternehmen beauftragen. Neben dem vorgerichtlichen Inkasso kümmert sich dieses auch im Bedarfsfall um weitere Maßnahmen wie ein gerichtliches Mahnverfahren. Grundsätzlich sollten Sie im Vorfeld das Kostenrisiko abwägen und die wirtschaftlichen Verhältnisse des Schuldners überprüfen lassen.

Das Bürgerliche Gesetzbuch (BGB) hat in § 280 BGB1 und § 286 BGB2 festgelegt, wann und unter welchen Umständen ein Schuldner in Verzug gerät. Im Regelfall benötigen Sie als Gläubiger zur Herstellung des Verzugs eine Mahnung. Aus rechtlicher und auch aus kaufmännischer Sicht ist eine Mahnung immer die sicherste Variante: sie fördert die aktive Kommunikation und Aufklärung von Streitfragen.

In bestimmten Konstellationen kann eine Mahnung jedoch auch entbehrlich sein. Zum Beispiel wenn Sie eine bestimmte Zahlungsfrist für die Leistung vertraglich vereinbart haben oder der Zeitpunkt der Leistung anhand eines Datums bestimmt werden kann. Für die Praxis ist vor allem § 286 Abs. II. BGB2 relevant: Wenn ein Schuldner nicht innerhalb von 30 Tagen nach Fälligkeit und Erhalt der Rechnung zahlt, gerät er automatisch in Verzug. Dagegen müssen Verbraucher ausdrücklich auf diese Folgen in der Rechnung hingewiesen oder über eine Mahnung in Verzug gesetzt werden! Sobald sich Ihr Schuldner in Verzug befindet, können Sie auch Zinsen für den offenen Rechnungsbetrag einfordern.

Tipp: Die Höhe von Verzugszinsen regelt § 288 BGB4. Für Verbraucher gelten aktuell plus 5 Prozentpunkte und für Geschäftskunden plus 9 Prozentpunkte über dem Basiszinssatz. Wenn Zinsen über dem jeweiligen Basiszinssatz entstanden sind, ist dies durch den Gläubiger nachzuweisen.

Achtung: Der Basiszinssatz verändert sich jährlich zum 1. Januar und zum 1. Juli. Gemäß § 247 Abs. 2 BGB5 ist die Deutsche Bundesbank verpflichtet, den aktuellen Stand des Basiszinssatzes im Bundesanzeiger6 zu veröffentlichen.

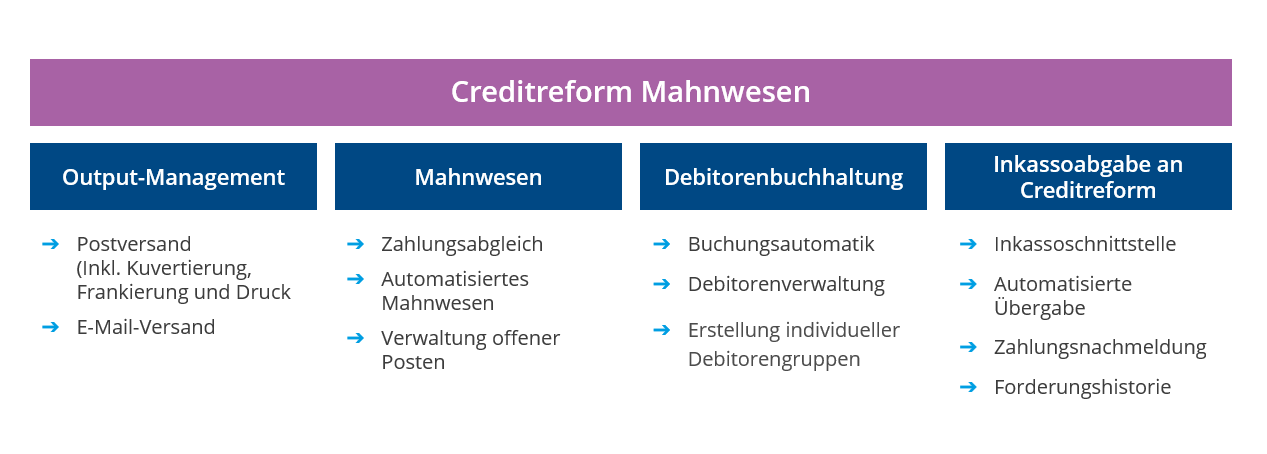

Viele Unternehmer empfinden es als lästige Pflicht, Zahlungseingänge zu überwachen und säumige Schuldner konsequent zu mahnen. Sie möchten Ihr Mahnwesen extern auslagern? Wir automatisieren für Sie den Prozess von der Rechnungserstellung bis zum Inkasso!

Sie können zunächst selber entscheiden, ob Sie Mahngebühren und Zinsen erheben möchten oder nicht. Sobald ein Kunde in Zahlungsverzug geraten ist, haben Sie einen Anspruch darauf Gebühren und Zinsen zu fordern. Es gibt allerdings Fälle, in denen Gerichte die Höhe von Mahngebühren begrenzt haben. Sie sollten also keine Mahngebühren verlangen, die höher sind als der zu erwartende Schaden (§ 309 Nr. 5a BGB7). Stellen Sie hier nur die Kosten in Rechnung, die tatsächlich durch die Mahnung selbst (z. B. in Form von Briefpapier und Portokosten) entstanden sind. Allgemeine Verwaltungskosten (z. B. Personal) gehören nicht dazu. Daher müssen Sie grundsätzlich unterscheiden zwischen:

Sie wissen nun, wie Sie ein Mahnschreiben richtig verfassen können. Dafür muss die Mahnung nicht nur inhaltlich korrekt aufgebaut und eindeutig zuzuordnen sein. Was Sie auch berücksichtigen sollten, ist die sichere Zustellung der Mahnung an den Schuldner. So sollten Sie im Zweifel nachweisen können, dass das Mahnschreiben beim Empfänger angekommen ist, beziehungsweise dieser davon Kenntnis nehmen konnte. Eine wichtige Voraussetzung dafür ist, dass Sie die aktuellen Kontaktdaten (z. B. Name, Adresse) Ihres Schuldners vorliegen haben. Für den Versand eines Mahnschreibens sind mehrere Wege zulässig:

Mahnung via Einschreiben

Ein Mahnschreiben per Einschreiben mit Rückschein zu versenden ist eine recht sichere Methode. Verweigert der Empfänger allerdings die Unterschrift, ist der Beweiswert des Einschreibens eingeschränkt. Alternativ können Sie auch ein gewöhnliches Einwurf-Einschreiben versenden.

Mahnung via Fax

Haben Sie die Faxnummer des Schuldners vorliegen, können Sie auch auf diesem Weg eine Mahnung versenden. Für den Zugang ist der Sendebericht allerdings kein sicherer Beweis: Der Schuldner muss aber im Zweifel darlegen, warum das Fax nicht bei ihm angekommen ist.

Mahnung via E-Mail

Auch der Versand eines Mahnschreibens per E-Mail ist ein zulässiger Weg. Der Beweiswert ist allerdings eher gering, es sei denn der Schuldner bestätigt den Erhalt bzw. die Öffnung der E-Mail. Insbesondere bei niedrigen Geldbeträgen kann eine Zahlungserinnerung per E-Mail durchaus sinnvoll sein. Auch bei internationalen Forderungen erspart der E-Mail-Versand die häufig nicht unerhebliche Postlaufzeit.

Mahnung via Gerichtsvollzieher

Die Zustellung der Mahnung per Gerichtsvollzieher ist die sicherste Methode. Im Zweifel kann der Gerichtsvollzieher die Übergabe des Schreibens an den Schuldner bestätigen. Ist der Schuldner nicht anwesend, darf der Gerichtsvollzieher den Brief in den Briefkasten des Schuldners legen und wird dies entsprechend dokumentieren.

Mahnung via Bote

Sie können den Brief auch über einen Boten übermitteln lassen. Bestreitet der Schuldner den Zugang des Schreibens, kann der Bote als Zeuge dienen. Vorsichtshalber sollte der Bote den Inhalt des Schreibens kennen und auch bestätigen können, dass das Mahnschreiben in dem überbrachten Brief lag. Der Bote darf ebenfalls den Brief in den Briefkasten legen, wenn der Schuldner nicht zugegen ist.

Häufig gestellte Fragen und Antworten zum Thema

Unsere Texte dienen dem unverbindlichen Informationszweck und ersetzen keine spezifische Rechts- oder Fachberatung. Für die angebotenen Informationen geben wir keine Gewähr auf Richtigkeit und Vollständigkeit.

Die Zuständigkeit unserer Experten richtet sich immer nach dem Geschäftssitz Ihres Unternehmens. Bei Fragen zur Mitgliedschaft oder zu unseren Produkten und Lösungen steht Ihnen Creditreform vor Ort zur Seite. Mit der Eingabe Ihrer fünfstelligen Postleitzahl finden Sie Ihren persönlichen Ansprechpartner.

Sie werden jetzt zu Ihrer Geschäftsstelle weitergeleitet.

Sie werden jetzt zurück zur Übersichtsseite weitergeleitet.