Offene Forderungen? So verhindern Sie die Verjährung!

Verjährungsfrist von Schulden und Rechnungen: Erfahren Sie hier, wann Schulden verjähren, welche Fristen dabei gelten und welche Ausnahmen es im Inkasso gibt.

Zum ArtikelWenn ein Kunde eine Rechnung auch nach der gesetzten Zahlungsfrist nicht bezahlt, dürfen Unternehmen zusätzlich zum Rechnungsbetrag Verzugszinsen fordern.

Verzugszinsen sind Zinsen, die ein Gläubiger berechnen darf, wenn ein Unternehmen oder ein Verbraucher seine offene Forderung nicht innerhalb der zuvor festgelegten Zahlungsfrist begleicht. Diese Zahlungsfrist liegt bei Unternehmen (B2B) üblicherweise bei 30 Tagen.

Das Bürgerliche Gesetzbuch (BGB) setzt allerdings voraus, dass auf diese Frist in der Rechnung hingewiesen werden muss, damit ein Zahlungsverzug vorliegen kann. Andernfalls muss erst eine Mahnung zugestellt werden. In diesem Fall setzt der Zahlungsverzug zu dem Zeitpunkt ein, an dem die Mahnung zugestellt wurde.

Laut BGB § 288 Absatz 1 Satz 11 sind Geldschulden während des Verzugs zu verzinsen. Verzugszinsen sind demnach Kosten, die aufkommen, wenn offene, gültige Rechnungen nicht im Zahlungszeitraum beglichen werden. Der Verzugszinssatz ist an einen offiziellen Zinssatz, den sogenannten Basiszinssatz gebunden.

Verzugszinsen werden fällig, wenn eine Forderung nicht innerhalb der Zahlungsfrist beglichen wird. Die Zahlungsfrist beginnt ab dem Zeitpunkt der Rechnungszustellung. Beispiel: Erhält ein Kunde eine Rechnung am 01. Dezember mit einem Zahlungsziel von 30 Tagen, so ist die Rechnung am 31. Dezember fällig. Bezahlt der Kunde die Rechnung aber erst am 02. Januar, ist er für zwei Tage in Zahlungsverzug. Entsprechend wird der Verzugszinssatz berechnet.

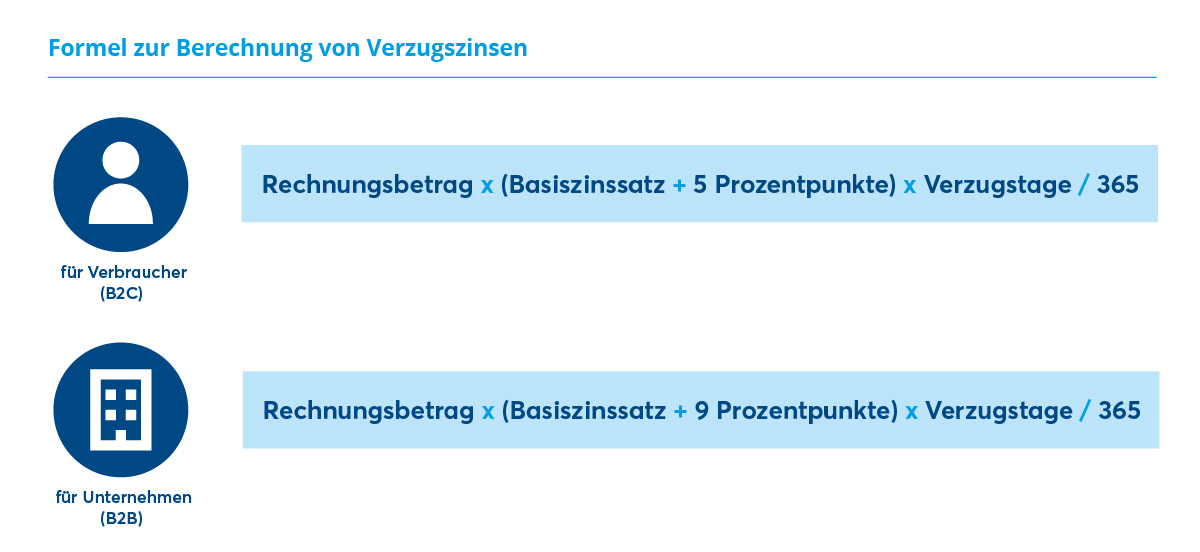

Die Höhe des Verzugszinssatzes ist gesetzlich geregelt und an einen offiziellen Basiszinssatz gebunden, der von der Deutschen Bundesbank jedes halbe Jahr nach Vorgaben der Europäischen Zentralbank neu berechnet und im Bundesanzeiger veröffentlicht wird. Seit dem 1. Januar 2026 beträgt der Basiszinssatz 1,27 Prozent2. Für Privatkunden liegt der Verzugszinssatz fünf Prozentpunkte über dem Basiszinssatz, also bei 6,27 Prozent, für Unternehmen sogar neun Prozentpunkte über dem Basiszinssatz, also bei 10,27 Prozent.

Für B2B-Kunden

Rechnungsbetrag: 1.000 Euro, Fälligkeit: 31.03.2026, Verzugsbeginn: 01.04.2026, Zahlungsdatum: 01.05.2026, Verzugstage: 31

1000 € x (1,27 % + 9 Prozentpunkte) x 31 Verzugstage / 365 = 8,72 € Verzugszinsen

Für Verbraucher

Rechnungsbetrag: 1.000 Euro, Fälligkeit: 31.03.2026, Verzugsbeginn: 01.04.2026, Zahlungsdatum: 01.05.2026, Verzugstage: 31

1000 € x (1,27 % + 5 Prozentpunkte) x 31 Verzugstage / 365 = 5,33 € Verzugszinsen

Laut BGB § 280 (Schadenersatz wegen Pflichtverletzung)3 und BGB § 286 (Schadenersatz wegen Verzögerung der Leistung)4 können Unternehmen ihrem Schuldner neben den Verzugszinsen weitere Kosten in Rechnung stellen, die durch den Zahlungsverzug verursacht wurden.

Kosten für Mahnschreiben

Im B2B-Geschäft können Unternehmen nach BGB § 288 eine Mahnpauschale von 40 Euro erheben. Diese gilt auch, wenn sie mit dem Schuldner eine Ratenzahlung vereinbart haben. Sind nachweisbar höhere Kosten für das Mahnverfahren entstanden, können auch mehr Gebühren erhoben werden.

Anwaltskosten für Zahlungserinnerungen

Befindet sich der Schuldner eines Unternehmens im Zeitpunkt der Beauftragung eines Rechtsanwaltes bereits in Verzug, so können die Anwaltskosten als sogenannter Verzugsschaden geltend gemacht werden.

Kosten für gerichtliche Mahnverfahren

Auch hier entstehen dem Unternehmen Anwaltskosten, die es seinem Schuldner berechnen kann.

Kosten für eine eventuell durch den Zahlungsverzug verursachte notwendige Kreditaufnahme

Diese wird notwendig, wenn das Unternehmen mit Waren oder Dienstleistungen in Vorkasse gegangen ist und nicht über genügend finanzielle Rücklagen verfügt. Kann der Gläubiger nachweisen, dass er einen höheren Zinssatz an seine Bank zahlt, darf er auch diesen berechnen.

Worin besteht eigentlich der Unterschied zwischen Verzugszinsen und Mahngebühren? Welche Inkassokosten und Gebühren gibt es grundsätzlich? Wir geben Ihnen einen Überblick.

Folgende Schritte sind bei Zahlungsverzug der Reihe nach notwendig:

Unternehmen sollten von Anfang an klarmachen, dass sie von ihren Kunden eine pünktliche Zahlung erwarten. Das erreichen sie, indem sie in ihren Rechnungsvorlagen das Zahlungsziel ausdrücklich und klar ersichtlich ausweisen und ihre Kunden darauf aufmerksam machen, dass bei nicht fristgerechter Zahlung Verzugszinsen entstehen und diese mit weiteren rechtlichen Schritten rechnen müssen. Wichtig zu wissen: Fehlt das Zahlungsziel, kommt der Kunde rechtlich gesehen nicht in Zahlungsverzug.

Wie sieht eigentlich eine gute Rechnungsvorlage aus? Welche Bestandteile müssen enthalten sein? Wir informieren Sie.

Steigende Kosten sowie gestiegene Zinsen belasten immer mehr Mittelständler. Bezahlt ein Kunde nicht, geraten sie möglicherweise selbst in finanzielle Schwierigkeiten. Häufig wagen es gerade Mittelständler und kleine Unternehmen nicht, gegen ihre säumigen Kunden vorzugehen und ihnen Verzugszinsen zu berechnen. Sie fürchten, sie als Kunden zu verlieren oder sie wissen nicht, wie sie vorgehen können. Hier legt das BGB klare Voraussetzungen für Erhebung von Verzugszinsen und den Verzugszinssatz fest. Klar ist: Verzugszinsen werden immer bei verspäteter Zahlung fällig, sie lassen sich nicht vertraglich ausschließen. Ihr Zinssatz ist gesetzlich geregelt. Und ein Zahlungsverzug tritt ein, wenn der Kunde die Rechnung zum genannten Zahlungstermin oder innerhalb der gesetzlichen Zahlungsfrist von 30 Tagen nicht bezahlt hat oder wenn der Gläubiger eine Mahnung schreibt.

Mit der Unterstützung von Creditreform können Sie Ihr Forderungsmanagement optimieren und bereits beim Mahnservice ansetzen. Der faire Ansatz von Creditreform schont dabei Ihre Kundenbeziehung und sorgt dennoch dafür, dass Sie Ihr Geld erhalten.

Häufig gestellte Fragen und Antworten zum Thema

Unsere Texte dienen dem unverbindlichen Informationszweck und ersetzen keine spezifische Rechts- oder Fachberatung. Für die angebotenen Informationen geben wir keine Gewähr auf Richtigkeit und Vollständigkeit.

Jetzt mit uns chatten!

Jetzt mit uns chatten! Die Zuständigkeit unserer Experten richtet sich immer nach dem Geschäftssitz Ihres Unternehmens. Bei Fragen zur Mitgliedschaft oder zu unseren Produkten und Lösungen steht Ihnen Creditreform vor Ort zur Seite. Mit der Eingabe Ihrer fünfstelligen Postleitzahl finden Sie Ihren persönlichen Ansprechpartner.

Sie werden jetzt zu Ihrer Geschäftsstelle weitergeleitet.

Sie werden jetzt zurück zur Übersichtsseite weitergeleitet.