Zahlungsverhalten im Freistaat Sachsen, Herbst 2022

Wirtschaftliche Unsicherheiten drücken aufs Zahlungsverhalten

Die Unternehmen in Deutschland vertrauen ihren B2B-Kunden, allerdings bleiben sie wachsam. Trotz Energiekrise, Inflation, Lieferkettenschwierigkeiten und drohender Rezession bieten sie ihren Abnehmern weiterhin Zahlungsziele an. Doch sie verkürzen deren Dauer laut dem aktuellen Zahlungsindikator Deutschland der Creditreform Wirtschaftsforschung von 30,7 Tagen im zweiten Halbjahr 2021 auf 29,8 Tage im ersten Halbjahr 2022. Das ist der niedrigste Stand seit 2015.

Damit bewegen sich Unternehmen als Kreditoren sogenannter Lieferantenkredite auf einem schmalen Grat. Auf der einen Seite geht es darum, Geschäfte durch zu strenge Zahlungskonditionen nicht zu gefährden. Auf der anderen Seite wird das eigene Risikomanagement immer wichtiger. Denn viele Debitoren haben derzeit mit erheblichen Kostensteigerungen zu kämpfen, die Ertrag und Liquidität belasten. Diese Faktoren machen sich das immer deutlicher in einem schlechteren Zahlungsverhalten bemerkbar, das ein wichtiger Indikator für die wirtschaftliche Gesundheit von Betrieben und Branchen ist.

Die aktuelle Auswertung von Rechnungsbelegen im Debitorenregister Deutschland (DRD) von Creditreform zeigt, dass der durchschnittliche Zahlungsverzug Ende September bundesweit bei 10,0 Tagen lag – und damit deutlich höher als noch vor einem Jahr. Ende September 2021 registrierte Creditreform einen bundesdurchschnittlichen Zahlungsverzug von 9,1 Tagen.

Der Zahlungsverzug in Sachsen liegt aktuell mit 10,7 Tagen deutlich über dem gesamtdeutschen Niveau. Damit rangiert der Freistaat im Ländervergleich im Mittelfeld. Am pünktlichsten werden Rechnungen in Baden-Württemberg beglichen (8,2 Tage Zahlungsverzug), am längsten lassen sich

Debitoren in Schleswig-Holstein Zeit (12,7 Tage Zahlungsverzug).

„Zusätzlich zur insgesamt gestiegenen Verzugsdauer fällt auf, dass seit Anfang 2022 auch die Anzahl der überfällig gezahlten Rechnungen sowie die Anzahl der Betriebe mit überfälligen Rechnungen deutlich gestiegen ist“, sagt Thomas Schulz, Leiter Vertrieb und Wirtschaftsinformation bei Creditreform Dresden. Dies sei ein deutliches Warnzeichen. Insgesamt wurden bei 15.038 sächsischen Betrieben Ende September Rechnungen erst überfällig bezahlt. Die Anzahl überfällig

bezahlter Rechnungen betrug 78.249, was gut 15 Prozent des gesamten Rechnungsaufkommens in Sachsen entspricht.

„Der Lieferantenkredit ist noch immer der günstigste“, analysiert Schulz die Entwicklung. Sprich: Debitoren mit Liquiditätsengpässen überreizen Zahlungsziele bewusst, um ihren eigenen Cashflow zu stabilisieren. Häufen sich jedoch nicht oder zu spät beglichene Rechnungen, können auch an sich solide aufgestellte Lieferanten in Not geraten.

Während die Zahlungsbereitschaft grundsätzlich sinkt, ist dieser Trend in einzelnen Branchen besonders deutlich zu beobachten. Die Analyse, was genau ein steigender Zahlungsverzug über Entwicklungen und Risiken bedeutet, muss jedoch in jeder Branche individuell erfolgen.

Bundesweit den höchsten Zahlungsverzug registrieren mit 13,7 Tagen etwa Unternehmen des Baugewerbes. Das ist allerdings weniger auf strukturelle Probleme der Betriebe zurückzuführen als auf einen allgemeinen Einbruch der Bautätigkeit im Wohnungsbau. Höhere Zinsen, steigende Kosten,fehlende Materialien haben dazu geführt, dass sowohl Auftragseingänge als auch Umsätze im Bauhauptgewerbe zurückgehen - im Juli 2022 um 11,0 Prozent beim Umsatz gegenüber dem Vorjahresmonat, wie das Statistische Bundesamt im September veröffentlicht hat.

Anders stellt sich die Situation bei den Persönlichen Dienstleistungen dar. Auch hier ist der Zahlungsverzug bundesweit mit 12 Tagen überdurchschnittlich hoch. Zudem beträgt der Anteil überfällig gezahlter Rechnungen 22,6 Prozent, der des überfällig gezahlten Rechnungsvolumens sogar 26,7 Prozent. Diese Zahlen weisen bereits auf existenziellere Probleme hin. Für Betriebe der unternehmensnahen Dienstleistungen stellt sich derzeit insbesondere die Frage, wie weit sie in der Lage sind, ihre gestiegenen Kosten an ihre Kunden weiterzugeben. Bäcker etwa können ihre Produkte nicht beliebig verteuern, ansonsten würden Verbraucher komplett darauf verzichten. Ähnlich geht es Friseuren, deren Kunden bei steigenden Preisen den Zeitraum zwischen zwei Friseurbesuchen schlicht strecken, um nur zwei Beispiele zu nenne. Eine etwas bessere Position bei der Preissetzung haben Anbieter von Unternehmensnahen Dienstleistungen. Dort liegt der durchschnittliche Zahlungsverzug bei 11,0 Tagen.

Die Zahlungsbereitschaft nach Branchen in Sachsen folgt im Wesentlichen dem bundesweiten Trend. Mit 12,9 Tagen durchschnittlicher Überfälligkeit im Baugewerbe und 11,0 Tagen bei Persönlichen Dienstleistern, stehen diese Branchen sogar noch etwas besser dar, wenngleich ihre Tendenz von denselben Faktoren – Rückgang der Bautätigkeit, Inflation, Energiekosten, fehlende Preissetzungsmacht – beeinflusst wird.

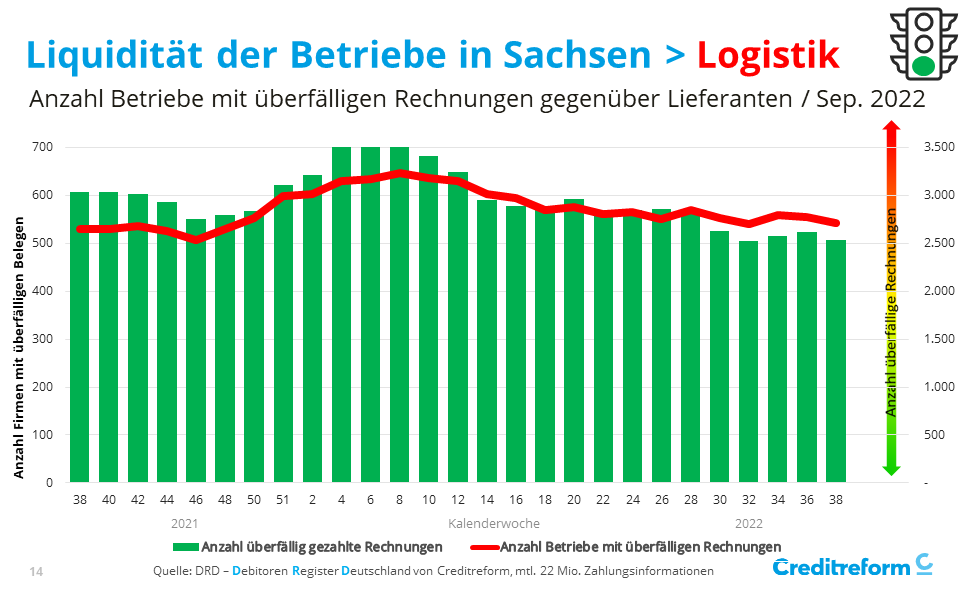

Bemerkenswert ist die Entwicklung im Bereich Verkehr und Logistik. Dort verzeichnen die Unternehmen mit 11,3 Tagen zwar einen ebenfalls hohen durchschnittlichen Zahlungsverzug. Doch im Zeitverlauf ist ein positiver Trend erkennbar. Noch Ende Juni 2022 etwa lag der Zahlungsverzug in der Branche in Sachsen bei 15,1 Tagen. Diese Entwicklung deutet darauf hin, dass es vielen Verkehrs-und Logistikunternehmen bereits gelungen ist, auf die veränderten Rahmenbedingungen zu reagieren, etwa indem sie neben Transportleistungen vermehrt Spedition und Lagerhaltung anbieten. So bedienen sie den Umstand, dass viele Unternehmen angesichts fragiler Lieferketten ihre Beschaffung von Just-in-Time auf eine sicherere Vorratshaltung umstellen.

Insgesamt zeigt die regelmäßige Auswertung von monatlich rund 22 Millionen Rechnungsdaten aus dem Debitorenregister Deutschland, dass die Wirtschaft hierzulande auf unruhigere Zeiten zusteuert – und zwar unabhängig von der Unternehmensgröße. Kleinunternehmen, Mittelständler und Konzerne lassen ihre Kreditoren derzeit gleichermaßen länger und überfällig auf den Geldeingang warten. In der Folge erwartet Creditreform, dass auch das Insolvenzgeschehen in Deutschland wieder zunehmen wird. Neben den Kosten für Energie und Vorprodukte steigen auch die für weitere Produktionsfaktoren, etwa für Personal und Kapital. Dieser Entwicklung werden nicht alle Unternehmen standhalten. Bereits im September 2022 ist die Zahl der Firmeninsolvenzen im Vergleich zum Vormonat laut einer Analyse des Leibnitz-Instituts für Wirtschaftsforschung Halle (IWH) um ein Drittel gestiegen. Von einer Insolvenzwelle sprechen die Experten allerdings nicht, vielmehr von einer Normalisierung der Insolvenzzahlen, nachdem diese bedingt durch umfangreiche staatliche Hilfen während der Corona-Pandemie auf einen historischen Tiefstand gesunken waren.

Für Unternehmen als Lieferantenkreditgeber bedeutet allerdings umso mehr, dass sie ein aufmerksames Risikomanagement – unter anderem mit Informationen aus dem Debitorenregister Deutschland – sowie ein konsequentes Mahnwesen verfolgen sollten, um nicht im Sog säumiger Debitoren selbst in Schwierigkeiten zu geraten.

Über Creditreform

Creditreform ist Deutschlands führender Anbieter von Wirtschaftsinformationen, Marketingdaten und Lösungen zum Forderungsmanagement. Seit 1879 schützen wir Unternehmen vor Zahlungsausfällen, schaffen Transparenz und Sicherheit. Mit bundesweit 128 selbstständigen Geschäftsstellen und über 3.400 Mitarbeitern betreuen wir rund 131.000 Mitgliedsunternehmen. Unterstützt werden wir von unseren spezialisierten Tochterunternehmen der Gruppe Creditreform, Creditreform AG und Creditreform International.

Dresden, 13. Oktober 2022