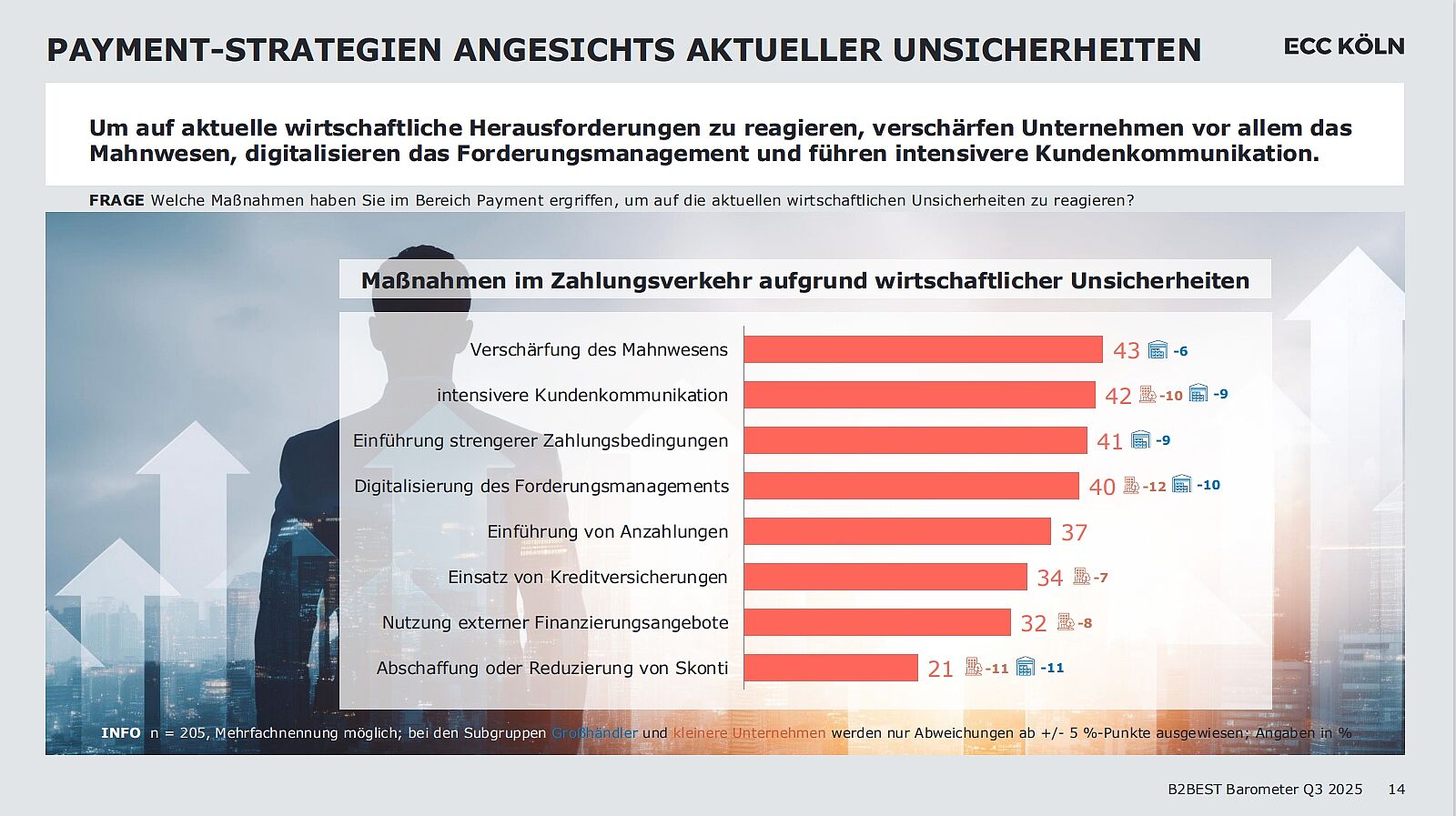

Ein effizientes Forderungsmanagement spielt eine entscheidende Rolle, wenn es um den nachhaltigen Erfolg Ihres Unternehmens geht. Etablieren Sie daher ein strukturiertes System in Ihrer Firma, das es Ihnen ermöglicht, einen Überblick über alle Geschäftsprozesse zu bekommen – von den versendeten Rechnungen und damit verbundenen Fristen bis hin zu den Mahnungen. So haben Sie stets Kenntnis davon, ob ein Kunde in Verzug geraten ist und können nach erfolgten Mahnungen weitere Schritte, wie das gerichtliche Mahnverfahren, schnell einleiten.

Wenn Zahlungen öfter auf sich warten lassen, hilft unter Umständen ein telefonisches Gespräch mit Ihrem Kunden. Hier kann dann genau geklärt werden, welchen Grund die Verzögerungen haben oder wie zukünftig damit umgegangen werden kann. Telefoninkasso kann dank gut geschulter Mitarbeiter oder externen Experten eine sinnvolle Ergänzung zum schriftlichen Mahnverfahren sein, um offene Forderungen zu realisieren.

Professionelle Dienstleister helfen Ihnen dabei, Ihr Forderungsmanagement effizienter zu gestalten – von der Realisierung von Forderungen über die Absicherung bis hin zum Forderungsverkauf (Factoring). Mit dem Verkauf Ihrer Forderungen an einen Dienstleister treten Sie alle Maßnahmen rund um den Ausgleich Ihrer Forderungen ab und können Ihre Liquidität direkt steigern.

Jetzt mit uns chatten!

Jetzt mit uns chatten!  Jetzt mit uns chatten!

Jetzt mit uns chatten!